DATE

2019年12月18日

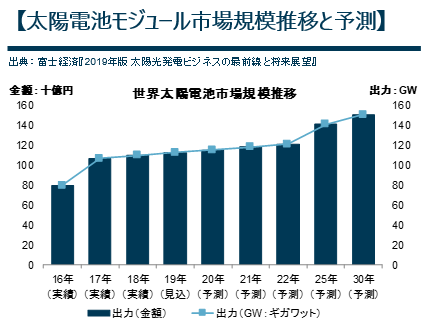

太陽光発電の市場動向

太陽電池モジュールの世界市場は2014年以降、中国、米国、日本の3か国が市場成長を牽引してきたが、過当競争に伴うモジュール価格の下落が太陽光発電の導入ハードルを引き下げた結果、2017年には導入量が初めて100GWを突破した。2019年における生産販売量のメーカーシェアでは、上位20社が市場全体の約8割、このうち14社が中国メーカーによって占められる。日本企業はシャープエネルギーソリューション、京セラ、パナソニックといった企業が残っているが、製造コストが中国よりも圧倒的に高いため、世界市場におけるシェアは僅かとなる。

日本における業界動向

JPEA(太陽光発電協会)によると、2019年第2四半期(2019年9月)までの日本における太陽電池モジュール用途別年間出荷量は5,996MW(前年比+12%)であり、発電事業用が2,611MW(同+2%)、住宅用が1,051MW(同+3%)、非住宅用/その他が2,123MW(同+37%)となり、四半期ベースでは前年同期比+18%の1,626MWとなった。2012年7月に始まった固定価格買取制度(FIT)により、発電所や産業・事業者向け出荷が急増したものの、段階的な買取価格の引き下げや補助金の打ち切り等により、2015年第1四半期以降、住宅用・非住宅用を中心に出荷量が大きく減少し、現在は業界的に“自家消費型”による需要の発掘を行うトレンドとなっている。そうした中、2018年から2019年にかけ、未稼働案件の認定期限が迫ってきたことや消費税増税による駆け込み需要等により、着工件数は増加している。

太陽電池モジュールの技術的進歩

太陽電池を材料で分類すると、シリコン系、化合物系、有機系の3つとなり、最も広く用いられているのがシリコン系である。結晶系の中では、コストパフォーマンスに優れる多結晶型がこれまで主流であったが、近年は単結晶型の生産が大規模集約化しており、量産効果によって価格優位性が高まっている。多結晶型に代わって単結晶型が主流化しているが、その中でも変換効率の高いPERC(Passivated Emitter and Rear Cell)型が急速に普及している。

一方、市場では高出力モジュールに対する需要が増加し、モジュール性能が高出力帯にシフトしており、2019年では300W以上の出荷が急増している。JPEAによると、 2019年第2四半期(2019年9月)までの年間モジュール出荷量において、300W以上の割合は全体の55%に達し、前年同期(30%)から大きく上昇した。

太陽光発電所の現状

固定価格買取制度(FIT法)を利用した太陽光発電所の評価では、約定された残存買取期間において施設用地及び設備が生み出す将来キャッシュフローに着目し価値が導かれることが一般的である。投資目的で作られた発電所の中には、建設時の施工に起因する問題も発生している。既設発電所において、パネル架台の支柱の一部が外れたり、パネル押え金具がパネルから外れるなどして、強風によってパネルが飛散する恐れのあるもの、整地作業が不十分であり基礎が傾いているもの、電気工事の手抜きによって漏電や配電盤内への雨水や虫などの侵入が懸念されるものなど、建設コストを押さえたが為の、施工不良発電所の存在が明らかになってきている。全ての発電所がこの様な事になっているわけでは無いが、建設後数年経過した施設を評価する場合は、現場に足を運んで確認し、修繕の必要があればそのコストも含んだ評価を行うことが肝要である。

パネルの換価

新品のモジュール仕入単価がワット当たり30円半ばまで下がってきており、年式が古くなった新品モジュールの処分は大幅な値引きが無いと成立しなくなってきている。モジュールメーカーによって異なるが、国内メーカーであればワット当たり10-15円程度で売買が行われている模様である。様々な売手・買手が共存する市場において、買手がモジュール代金を全額支払っても商品が引き渡されない、あるいは勝手にネットで掲載されて販売されている、更にはモジュールは仲介業者に全て引き渡されたものの、手付金として半額だけが支払われ、残りは仕入モジュールが全て売却された後に支払われるなど、取引に関するトラブルが多数聞かれているため、(特に滞留)モジュールの転売に際しては留意が必要である。