DATE

2019年04月12日

GBJアドバイザリーボードメンバー 藤田 勉

■ 激化する世界の小売業の構造変化

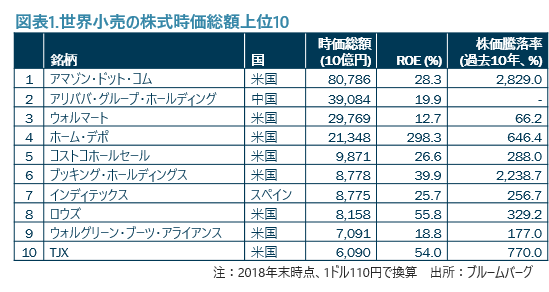

世界では、オンライン小売業者の成長率が圧倒的に高い。世界小売の株式時価総額1位はアマゾン・ドット・コム(以下、アマゾン)、2位はアリババ・グループ・ホールディング(以下、アリババ)、3位はウォルマートである(2018末時点、以下同)。上位10社で、過去10年間の株価上昇率1位は、アマゾン、2位は、ブッキング・ホールディングス(以下、ブッキング)である。

純利益では、1位がアマゾン1.11兆円(2018年12月期)、2位がウォルマート1.09兆円(2018年1月期)、3位がアリババで1.07兆円(2018年3月期)である。2016年1月期以降、ウォルマートは減益傾向にある。このように、時価総額上位企業を電子商取引業者が占めている。また、国別には、上位企業は、米国が多く、欧州、日本は減少気味である。

一方、シアーズ、トイザらスなど、老舗の小売業が経営不振に陥った。米国では、「デス・バイ・アマゾン」という言葉があるように、アマゾンら電子商取引業者に進出によって、多くの既存の小売業者が経営危機に瀕している。

■ 進化するEコマース

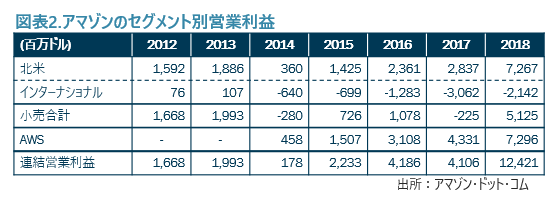

アマゾンは、本の販売から、幅広い商品、サービスを販売するグローバルなEコマース業者に変身した。ただし、長期間にわたって、アマゾンは、Eコマースでは赤字であり、黒字になったとしても著しく低水準であった。アマゾンは小売業で稼いだ利益で、再投資を行い、小売業のビジネスモデルを革新してきた。北米の小売部門の黒字が増加する一方、海外部門は赤字である。

アマゾンの営業利益の大半はアマゾン・ウェブ・サービス(AWS、パブリック・クラウド・サービス)で生まれている。アマゾンの営業利益1.4兆円のうちAWSは59%、小売は41%を占める(2018年度)。アマゾンは世界的にITインフラに巨額の設備投資している。大量購買しているため設備のコストは相対的に低く、かつ高度な技術力を磨き上げている。これを一般企業に外販するサービスが急成長している。アマゾン(AWS)は、パブリック・クラウド・サービス(IaaS)のシェア51.8%と世界1位である(2017年、出所:Gartner)。

ブッキング(米国)は、世界最大のオンライン旅行予約サイトである(楽天トラベルに近いビジネスモデル)。時価総額が9兆円弱と、ファーストリテイリング(以下、ユニクロ)やセブン&アイなど日本の小売業者を大きく上回る。欧州のホテル予約が主な収益源であり、2018年12月期の売上高の89%が米国外(オランダ76%)である。米国のリアル店舗で成長するのはホーム・デポ、コストコ、ロウズ、TJXなどホームセンター、住宅関連である。これらの商品は、相対的に電子商取引になじまず、かつ米国では住宅建設が好調であることが要因である。一方で、テスコ、カルフールなど欧州のスーパーマーケットが不振である。例外的に、小売製造業(SPA)に強い専門小売インディテックス(スペイン)、ファーストリテイリングが成長している。

■ 日本の小売業の現状と課題

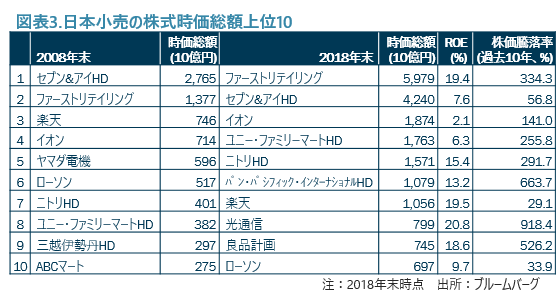

日本では、SPAに強いユニクロ、ニトリホールディングス(以下、ニトリ)の成長率が高い。ユニク

ロ、セブン&アイ・ホールディングは、海外で利益が成長している。楽天などオンライン小売業者の成長率が高くなく、世界的に通用するオンライン事業者はない。インバウンド需要が高まるも、百貨店(高島屋、三越伊勢丹HD、H2Oリテイリング)の利益成長率は高くない。島忠、青山商事などのアパレルは不振である。

2017年度までの過去10年間で、利益成長額は、1位ファーストリテイリング 1,113億円、2位楽天 873億円、3位セブン&アイHD 505億円である(楽天のみ、2018年12月期)。世界と比べての日本特徴は、ユニクロ、ニトリ、パン・パシフィック・インターナショナル・ホールディングス(ドン・キホーテの親会社)、良品計画など、専門店、SPA、アジアでの成長といった条件を満たしたものが成長している。

日本では、大手電子商取引業者が少ないものの、その中で最も期待できるのが楽天である。楽天は、小売業ではあるものの、金融、スポーツ、ベンチャー投資、通信など幅広い事業を展開してきた。

楽天はオンラインショッピングである楽天市場が祖業であるが、フィンテック事業が利益の44%を占める(2017年12月期)。金融事業は、楽天カード、楽天銀行、楽天証券、楽天生命保険が中核会社である。これらの中で、成長源はクレジットカードなどの決済事業である。強力なリテールブランドと楽天スーパーポイントを軸に、巨大な楽天通貨圏を構築しつつある。

特に、成長源はクレジットカードなどの決済事業であり、クレジットカードの楽天カードは取扱高国内1位である。電子マネーの楽天Edyは、発行枚数、使用可能店舗数国内1位である。今後、日本におけるキャッシュレス決済の急拡大を見込み、楽天ペイがモバイル決済とQR決済の分野で攻勢を仕掛ける。KDDIと決済分野と提携し、楽天ペイの決済プラットフォームや加盟店網をKDDIに提供予定である。

楽天は、小規模な金融機関の買収を繰り返し、それらを短期間で再生化し、戦力化することに成功している。買収再生させた例として、2003年のDLJディレクト・SFG証券(楽天証券)、2004年のあおぞらカード(楽天カード)、2005年の国内信販(KCカード)、2009年のイーバンク銀行(楽天銀行)、2010年のビットワレット(楽天Edy)、2012年のアイリオ生命(楽天生命)などがある。

これらの買収の成功も、圧倒的な知名度を持つ楽天ブランドによるところが大きいと思われる。とりわけ、楽天カードの顧客に対して、様々な金融サービスをクロスセルできることが強みである。こうして、楽天は、強力な金融プラットフォームを短期間に作り上げた。

日本では、今後インバウンド需要が増えるため、大きな成長はできないものの、百貨店を中心に小売業者がある程度生き残ることになろう。しかし、アジアに進出するユニクロ、ニトリ、ドン・キホーテ、良品計画などを除き、国内主体の企業は今後とも厳しい経営状況が続くことが考えられる。そして、特徴の乏しい企業は日本であっても「デス・バイ・アマゾン」の餌食になる恐れがある。結論として、日本の小売業が生き抜くためには、①アジアに進出する、②インバウンド需要に注力する、③電子商取引を中心に幅広くオンラインビジネスを展開する、のいずれかの戦略が必要である。