DATE

2022年01月31日

ゴードン・ブラザーズ・ジャパン ファイナンス&インベストメント

シニアマネージングディレクター 藤川 快之

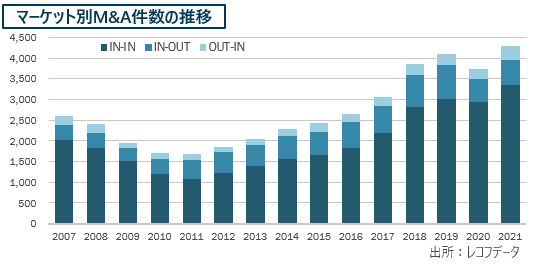

■ M&Aの増加

各業界において、M&Aが活発である。

M&Aの増加は、事業の買いニーズだけでなく売りニーズが旺盛であることを意味する。

少子高齢化や海外企業との競争激化を背景に各産業で低成長フェーズが続く中、各企業は構造改革の必要性に迫られてきた。昨今は、なかでも上場企業は事業ポートフォリオ最適化について株主からの要請が強まっている。コロナ禍などで収益力が落ち込んだ事業、本業とのシナジーが見込めなくなった事業などの売却は、今後一層加速していくものと思われる。

■ ノンコア事業売却のケーススタディ

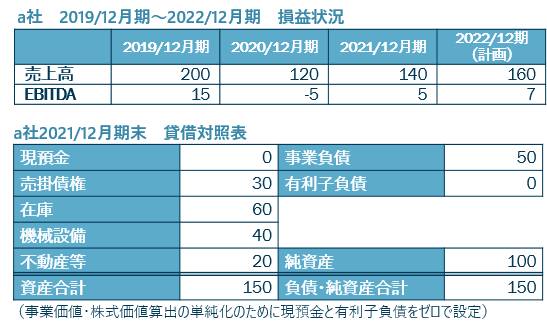

さて本稿では、ある事業が売却されるM&A取引において、買手側が資本効率を高めるための買収資金の借入金調達について考察してみたい。いま(2022/1月)、大手企業のA社がノンコア事業子会社a社の売却を計画し、B社がa社の買収を検討しているとしよう(以下、金額は億円)。

さて、売手であるA社は、下記のように考えている。

- 子会社a社は2019/12月までは黒字であったが、A社グループとのシナジーがほとんどなく、成長性にも乏しい。

- コロナ禍もあり業績が悪化したこともあり、簿価純資産100億円前後の株式価値(即ち事業価値100億円)を提示する買手がいれば売却したいと考えるに至った。

一方、A社側のフィナンシャルアドバイザー経由でa社買収の打診を受けた買手候補のB社は、a社の事業内容や事業計画を精査し、下記のように考えた。

- a社は2020/12月期と2021/12月期は売上高・EBITDAが低下したが、これはコロナ禍の影響を受けた一時的なものであるとみなせる。

- 2022/12月期はEBITDA計画7億円に向けて回復傾向がみられ、B社による買収後はB社事業とのシナジーによって、EBITDA11~13億円程度への回復も十分見込まれる。

- これらを踏まえて事業価値をEBITDA見込の8倍の88~104億円前後と想定。

売手A社と買手B社との間では、a社事業価値=100億円前後でバリュエーション水準は一致していることから、成約に向けて両社の交渉が動き出すこととなる。

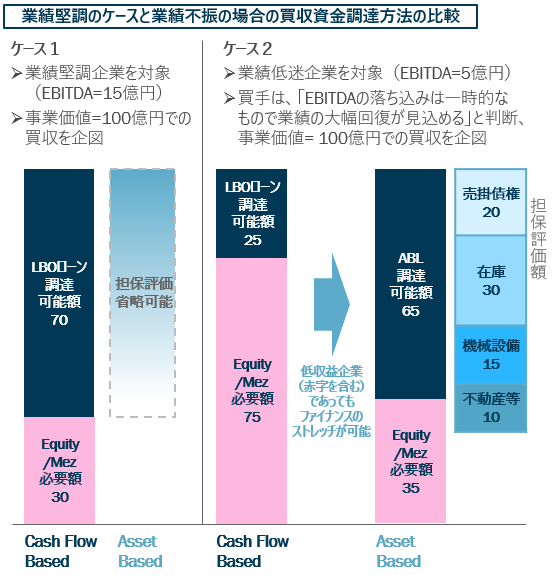

■ 買収ファイナンスの典型例と、Cash Flow Base Loanの制約

買手B社は、投資資金効率の観点から、買収の必要資金を借入金で調達すべく、レバレッジドファイナンス(LBOローン)について取引銀行に相談した。

取引銀行のLBOファイナンスチームの検討基準として、下記が設定されているとする。

上記は、銀行の考え方として、「a社の収益力に対して借入金が過大でないこと」「買手B社が負うリスクに対して銀行の負うリスクが過大でないこと」が重視されていることによるもので、特段違和感のあるものではない。

仮に本案件が、a社業績が堅調であった2019/12月決算の直後、同様に事業価値100億円で検討されていれば、銀行のLBOローンで調達できる借入金額は70億円(EBITDA×5倍=75億円以内、かつ総要資100億円×7/(7+3)=70億円以内)と想定され、B社が必要とする自己資金は30億円で済む計算になる。

実際には、2022年1月現在においては、上記基準に従えばLBOローンは25億円(2022/12月期計画を織り込んでも35億円)が精一杯となる。B社が本件買収を成約させるためには自己資金(エクイティ)やメザニンファイナンスで75億円(2022/12期計画を織り込んだとしても65億円)を必要とし、資本効率の点で望ましくない。特に買手がプライベートエクイティファンドの場合は借入金活用を通したレバレッジ効果によって投資利回りを向上させることは必須であり、借入金の調達額が不十分な場合は、事業価値を本来の目線よりも下げて提示せざるを得なくなる。

これは、銀行のLBOローンの検討基準が、直近の収益力の実績値による返済能力を重視すること(Cash Flow Based Finance)による制約が生じていることを意味している。

■ Asset Basedによる課題克服

このような、収益が低迷している事業を買収対象とする場合には、ABL(Asset Based Lending)での借入金を並行して検討することで、適切な財務レバレッジを得ることができ、ひいては適切な買値での買収が可能となる。本件例の場合、a社が保有する在庫・設備などの資産の担保価値を、評価会社が適切に算出し、ABLを活用することで、Cash Flow Baseでは25億円が限度であった借入金を65億円までストレッチすることが可能である。

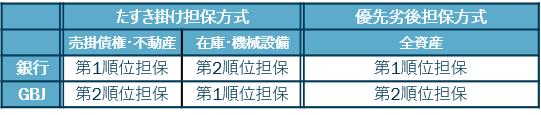

応用系として、銀行と、弊社(GBJ)のようなABLノウハウを持つ専門的レンダーが協調することで、銀行は自らのリスクプロファイルに応じたポジションをとりつつも、全体としてストレッチした買収ファイナンスを組成することができる。(下記例)

■ Staple Financeへの活用

買収ファイナンスにおけるABLは、買手側だけでなく、売手側が活用することも有意義である。特に入札案件において、売手側が、銀行等から、「この案件ではABLを活用すれば買手企業はいくらまでの借入金を活用可能」という融資提案を予め取り付けておくことは有効である(これを「Staple Finance」という)。

これにより、買手候補各社が借入金の制約が小さいなかでそれぞれベストの価格を提示できるため、結果的に売手は最適な価格で売却できるメリットを享受できる。

これはM&A各案件の円滑な取引に寄与するのみならず、対象事業の価値を最も高く見出す主体の傘下に対象事業が継承されることを通して、各産業の最適な再編や成長につながる意義もあると思われる。

今後、M&Aによる事業承継や業界の再編は、日本企業が環境の変化に順応し最適に変革・成長していくために必要である。また、海外企業と国際的な大競争においては、そのスピードや資本効率も非常に重要と思われ、最適な買収ファイナンスを最大限活用したレバレッジを効かせた経営が一層増えていくことが望まれる。