DATE

2024年09月11日

ゴードン・ブラザーズ・ジャパン バリュエーション

シニアマネージングディレクター 野田 慧

Gordon Brothersは世界最大手の独立系動産評価会社であり、日本法人である弊社も大手金融機関を中心に全国の金融機関・ノンバンクを主要顧客とし、動産鑑定では中心的な役割を担っていることから、我が国における動産担保融資(ABL)の動向・傾向を中立的な立場で見ることができる。

2005年に動産譲渡登記制度が整備されて以降、政府によるABL推進を背景に、特に2000年代後半には、豚や酒などを担保にしたABL事例が新たな融資手法として急速に普及した。この時期にはテレビや全国紙などのマスメディアで頻繁に取り上げられ、弊社が毎年開催していたABLセミナーには全国の地域金融機関が集まり、その関心の高さがうかがえた。その後、零細企業による担保物の持ち逃げや、冷凍倉庫代の滞納により商品価値を棄損した海産物を廃棄した事例など、数多くのABLの失敗事例が見られるようになったことや、マクロでは金融緩和の継続により有担保融資の提案が容易ではなくなったこともあり、金融機関(各地の信用保証協会含む)ごとに取り組み姿勢に顕著な差が出るようになった。経験豊富な金融機関は、取り組みの際の確認事項として一定の基準(対象動産の担保適格性・一定以上の在庫規模・モニタリングに耐えうる在庫データ管理体制など)を設けるようになり、さらに金融庁が2013年に動産の一般担保要件の明確化*1を打ち出すことで、黎明期ほどの件数ではないが、より健全なABLの普及が進んだ。

一方で、ABLは専門性が求められるプロダクトであるにもかかわらず、金融緩和や金融機関特有の頻繁な人事異動の影響により、多くの金融機関ではABLの経験が乏しく、過去の蓄積や処分経験のない銀行担当者が増加し、結果的にABLに消極的となる傾向も続いた。長きにわたり有担保である動産担保の活用が低迷する時期が続いていたが、コロナ融資が終わり、金利のある世界が予想されるなか、明らかに潮目が変わってきているように感じる。

■ 動産担保の新たな活用

既述の通り、従来のABLでは金融機関側が一定の規模を求めてきたことから、この10年は動産担保を活用したシンジケートローンが中心的な役割を担ってきた。しかし、ここにきて大きく2つのトレンドがみえてきた。

① 事業再生ファイナンスでのABL活用(再生ファイナンスのプレイヤーの増加)

従来から再生ファイナンスでのABLは数多く取り組まれてきていたが、わが国での再生ファイナンスのプレイヤーは限られていたことから、件数としては限定的であった。しかし、コロナが明けて以降、各報道の通り、ここ数年で多くの金融機関が再生ファイナンスに注力し始めている。もちろん再生ファイナンスでは正常先への融資とは異なり、換価に至る可能性が高いため、必然的に換価できる評価会社による鑑定評価が重要な役割を担う。再生ファイナンスの領域では、足元では供給が需要に追い付いていないと聞かれ、当面は中小企業を含む再生ファイナンスへの取り組みは増加していくものとみられる。

② 動産担保の一般担保化(大企業の融資先中心)

従来から一部の金融機関では動産の評価結果をもとに一般担保として取り扱った上で貸倒引当金を計上していたが、これまで添え担保としてきた金融機関でも、引当削減効果が大きい大企業中心に動産担保を一般担保化することが散見されるようになってきた。大企業故に相当額の融資であることが多く、金融機関にとっては、動産担保の一般担保化による与信コスト削減効果は大きいように見受けられる。その際、金融機関の監査法人とも連携しながら手続きを進めることが多く、換価経験を基にした監査に耐えうる信頼性の高い評価に加え、監査対応の経験が豊富な評価会社であると安心感がある。

■ 近年、動産担保として活用されている品目

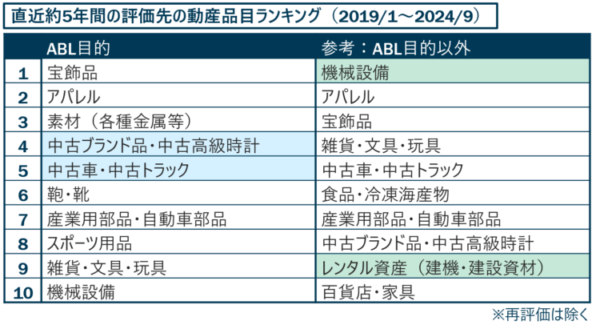

金融機関の担当者から、「最近はどのような動産の評価が多いのか」と聞かれることが多い。以下は直近約5年間の評価先の動産品目ランキングである。弊社では相談の約半分は上場企業の会計目的や実態把握・財務DDの一環などの担保評価以外の業務のため、ABLとそれ以外に分けている。

ABLを目的とした評価では以前から宝飾やアパレルは活用企業が多かったが、ここ数年は特に中古車輸出業や中古ブランド品・中古高級時計小売業の引き合いが多い。共通するのはともにオークションでの売買が活発に行われ、市場性が高く換価が容易であることから担保価値が分かりやすいことに加え、多くの企業が総資産に占める主要資産が在庫であることが要因として挙げられる。ただし、それぞれの動産毎にABL取り組みに際しての固有の留意事項が存在するため、取り組みに際してはABLの専門会社から適切なアドバイスをもらうことが推奨される。

ABL以外を目的とした評価では圧倒的に機械設備が多い。機械設備(自動車生産設備や半導体生産設備)やレンタル資産(建機や建設資材)は償却資産であり実際の価値が見えづらいことから、M&A、実態BSへの反映、会計上の要請等で時価評価が必要とされやすいことも背景にある。

■ 動産担保からの回収は換価処分だけではない

ABLの融資先が正常に営業活動を継続している状況では、多くの金融機関の担当者は評価額のみに着目しがちである。しかし、より重要なのは通常処分価値の換価シナリオや前提条件である。何の費用が含まれており何が含まれていないのか、換価の方法やタイミングによってかかりうる費用や期間は変動するため、貸し手は在庫換価以外に発生しうる経費も含めた総合的な分析が求められる。必要があれば、通常処分価値の前提が整わない場合を想定した、強制処分価値も併せて取得しておくことも推奨される。

ただし実際のところ、動産担保を取得していても実際に破産・事業停止して換価処分に至るケースはむしろ少なく、弊社が金融機関から評価先の在庫処分の委託を受けることは3~4年に1件程度にとどまる。

業績が悪化した際には、殆どの企業が再生型の法的整理や私的整理を通じて、まずは再建を目指す傾向がある。その際、動産は事業継続にとって不可欠な資産であるため、在庫担保権者は在庫の処分によって回収を図るのではなく、再生への協力を選択し、代わりに在庫担保権者として評価額での回収を交渉し、別除権協定などを通じて、再生プロセスの中で回収することが主な方法となる。実際に換価せずとも評価額で回収できたという例は数多く存在しており、『評価を取っておいてよかった』、『すでに引当済で期待していなかったので驚いた』といった声が聞かれている。

このように動産評価は、融資検討時のみならず、一般担保化による与信コスト削減、再生型法的整理・私的整理における回収額の交渉、実際の換価時の目安といったあらゆる局面で活用されており、再生ファイナンスや一般担保化が進む中、動産評価が活躍する局面はますます増加していくことだろう。

*1: 動産担保が一般担保として取り扱われるためには、①対抗要件が適切に具備されていること、②数量及び品質等が継続的にモニタリングされていること、③客観性・合理性のある評価方法による評価が可能であり、実際にもかかる評価を取得していること、④当該動産につき適切な換価手段が確保されていること、⑤担保権実行時の当該動産の適切な確保のための手続きが確立していること、が明確化された。